深扒同程艺龙IPO财务数据 2017年营收52亿稳居国内OTA第二

2018-06-23 11:01:40 新旅界 王薪宇

2/3活跃用户来自腾讯是隐忧

在同程和艺龙宣布合并6个月后,新组建的公司同程艺龙正式递交港股IPO申请,这家在资本市场上拿钱拿到手软的OTA,第一次向公众揭开其财务数据、股东信息及核心竞争力。

6月21日,同程艺龙递交港股IPO申请,其申请书显示,2017年同程艺龙总营收52.26亿元,实现净利润约7亿元(同程艺龙由同程集团线上板块“同程网络”和艺龙合并而来(新闻回顾),2018年3月完成并表,该数据为同程网络和艺龙2017年财务数据相加得出,下同)。按照这一数据,同程艺龙在国内上市及拟上市OTA中稳居第二,第一为携程、第三为途牛。

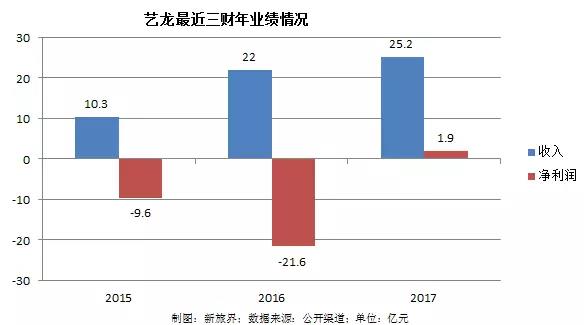

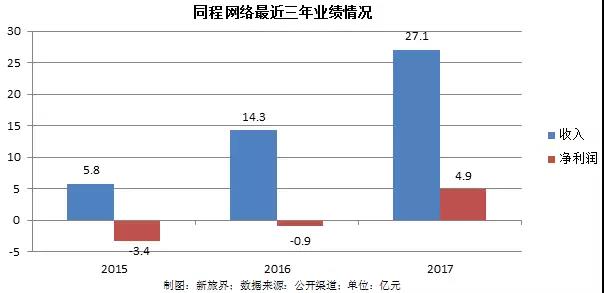

分开来看,同程网络2017年营收27.07亿元,净利润4.91亿元,其90%的营收来自机票、火车票等交通票务预订佣金;艺龙2017年营收25.18亿元,净利润1.94亿元,其主要业务为酒店预订,95%以上营收来源于此。

从同程艺龙整体来看,2017年交通票务和酒店预订分别占总营收比例约48.37%、47.1%。

营收增速上,同程艺龙2015年、2016年、2017年分别实现营收16.1亿元、36.3亿元、52.26亿元,2016年、2017年营收增速分别为125.5%、44%。

盈利方面,同程艺龙2015年、2016年、2017年分别实现净利润-12.8亿元、-22.5亿元、7亿元。可以看出,其在2016年实现盈利惊天大逆转,从22.5亿元巨额亏损到盈利7亿元。

2/3活跃用户来自腾讯

腾讯是其盈利惊天大逆袭的关键,腾讯是同程艺龙第一大股东,持股比例为24.92%,腾讯为后者提供了极其关键的流量入口。做线上标品生意,最大的开支是买流量,此前新旅界(LvJieMedia)曾对此有深入剖析(新闻回顾)。携程2017年的销售费用高达82.9亿元,绝大部分用于购买流量。在线旅游企业购买流量的花费之大,致使旅游业成为搜索引擎巨头Google的最大营收来源。

而在国内,腾讯是最大的流量巨头,其为同程艺龙提供了“微信钱包”、“微信小程序”以及“手机QQ”。尤其是微信钱包,拥有十亿活跃用户,同程艺龙可以轻易触达这部分用户,免去高价买流量之苦。

2017年,腾讯为同程艺龙带来了近8000万平均月活跃用户,而同程及艺龙的APP端仅2800万平均月活跃用户,网站端仅1400万,以此计算其三分之二活跃用户来自腾讯。而月付费用户来自腾讯的比例甚至更高,同程艺龙也在申请书中描述,“我们的月付费用户绝大部分来自腾讯旗下平台”。

有了充足的流量支持,同程艺龙得以大幅削减销售费用,仅艺龙2017年就消减了10亿元的销售费用,而同程网络2015年-2017年营收规模从5.8亿元跃升至27亿元,翻了4.5倍,销售费用却几乎未有明显提升,始终保持在6亿元左右。

可以说,腾讯的流量入口对同程艺龙十分重要,但该流量入口并非永久有效,根据双方的协议,同程艺龙将享有流量入口至2021年7月31日,此外,腾讯已同意,在2026年7月31日前,腾讯推出的多产品交易平台涉及线上旅游产品的,在同等条件下优先考虑与同程艺龙合作。

若未来合作协议到期,腾讯的流量入口停止供应,这或将对其业绩造成重大打击。同程艺龙也表示,“与腾讯关系变差可能对我们的业务及增长前景,造成重大不利影响”。

与携程的同业竞争

同程艺龙的第二大股东为携程,持有其22.88%的股权。某种程度上,携程投资先后投资同程及艺龙,或许是忌惮腾讯的流量养肥这两个竞争对手,最终难以收拾,例如此前另一流量巨头百度曾养肥去哪儿网,对携程造成严重威胁,最终携程付出25%股权的代价向百度收购对手。

携程和同程艺龙业务重叠度较高,存在同业竞争关系,这也是同程艺龙难以在A股上市的主要原因,A股对股东同业竞争及关联交易监管较严,而港股则可申请豁免。

携程和同程艺龙签订了旅游资源销售框架协议,互相提供旅游产品及服务,例如同程艺龙利用携程平台销售住宿预订及交通服务,携程也向同程艺龙提供交通票务服务。2017年,双方关联交易金额约5.75亿元。

对于和携程的关联交易,同程艺龙表示,“携程已在在线旅游领域积累了庞大用户群,我们的产品及服务通过携程平台可接触更大销售市场”,“由于双方在不同的业务领域各有优势,合作将整合双方资源并进一步扩大市场份额”。

“携程在住宿预订方面的优势主要集中在高星级酒店,艺龙在低星级酒店份额较高;交通票务方面,同程网络的火车票预订优势突出,携程的机票预订业务有较大优势,尤其是收购天巡之后,国际机票业务占比机票业务比重达30%。双方的优势领域并不完全重叠”,某业界专家向新旅界(LvJieMedia)透露。

虽然优势领域不重叠,但不可否认,携程对同程艺龙的重大决策拥有很大的话语权,这会一定程度上限制其战略发展空间。

第三大股东华帆润禾持有同程艺龙8.71%的股权,华帆润禾的背景为同程创始团队及早期投资人。华昌国际有限公司持有5.55%股权,该部分为华侨城集团所有,此前35亿元投资同程集团的万达已经退出,由华侨城集团接盘。

同程网络和艺龙合并之初,是携程董事局主席梁建章和同程集团董事长兼CEO吴志祥担任联席董事长,同程网络总裁马和平和艺龙CEO江浩担任联席CEO。此次其IPO披露材料显示,吴志祥为联席董事长兼执行董事,负责整体战略及业务,梁建章为联席董事长兼非执行董事,主要职责为向董事会提供专业意见。江浩为副董事长兼总裁,马和平为执行董事兼CEO。

截止2017年12月31日,同程艺龙有员工6444名,约56.7%及18.1%的全职雇员分别位于苏州及北京,余下25.2%位于中国其他地区及海外。

同程艺龙最终有多少估值,是接下来最值得关注的问题。5月初,华侨城集团曾以11.76亿元间接收购同程艺龙5.11%的股份,以此计算同程艺龙估值约230亿元。但该笔交易的原因是万达因政策原因处理旅游投资,或以较低价格转让。同程艺龙若顺利上市,定价或将高于此。目前,已经上市的携程和途牛的市值分别为1728亿元、65亿元。

总的来说,同程艺龙的优缺点都非常明显,极低的流量成本,与OTA巨头携程的盟友关系,以及与第四大股东华侨城集团丰富的合作机会,然而这些优势均是同程艺龙股东们带来的(新闻回顾),其经营团队本身的战绩相对乏善可陈。外力的支持是难以持续的,例如和腾讯的流量入口协议仅到2021年7月,和携程也是亦敌亦友的微妙关系,均存在出现变故的可能性。

同程艺龙能否向股民们证明,即使失去大股东们的支持,其依然能保持昂扬向上的业绩,这或许才是决定其估值的关键。

相关文章

- 中国最老牌旅游城市桂林是如何没落的?(万字长文)

- 携程发布《2024暑期出游市场报告》

- 同程旅行发布《2024中秋假期旅行趋势报告》:“中式夜游”需求爆发

- 国家标准《旅游景区质量等级划分》修订版2025年实施

- 《2024暑期旅游市场盘点报告》:暑期亲子游客群偏爱历史文化名城

- 天津:将建超大规模室内滑雪场 可同时容纳6000—8000人

- 携程2024 Q2财报:旅游市场展现消费韧性 跨境游和细分人群成亮点

- 《中国入境旅游发展报告(2023-2024)》发布

- 石基畅联与HanaTour达成战略合作,助力其深度对接全球酒店资源

- 携程发布《2023-2024黑龙江冰雪旅游报告》

- 文旅企业如何找到撬动未来的“支点”?

- 圆桌对话 | 文旅企业生命周期与传承创新

- 业界观点 | 田春生:旅游消费者心理研究初探

- 业界观点 | 宋洋洋:以体系化制度供给为民营文旅企业保驾护航

- 业界观点 | 张功赞:延迟就业常态下的旅游业挣扎与煎熬

- 业界观点 | 郭玉敏:旅游营销“火爆出圈”需集齐五要素

- 何为文旅大消费企业的高质量发展?

- 2024知名文旅企业家山东行·枣庄站成功举行

- 首站枣庄,2024知名文旅企业家山东行即将启程

- 文博会签约!COFE+机器人咖啡亭官宣即将出口北欧

- 文旅大消费企业出海,"One Piece"花落谁家!

- 带瓶中国茶亮相法国,千岛湖阿尔法城发起全球换住旅居创作邀约

- 戴斌:旅游中国 温暖向前——2024年春节旅游市场特别评论

- 戴斌:2023年旅游经济回顾与2024年展望

- 戴斌:市场繁荣与产业重构——2023年中国旅游集团化发展论坛闭幕演讲

- 戴斌:我国乡村旅游可为世界旅游贡献更多中国智慧、中国方案

- 戴斌:夜间旅游从何时来?到哪里去?

- 关于优化学校假期统一推出“春假”的建议

- 戴斌:加快建设青年友好型旅游城市

- 戴斌:文旅融合推动旅游业转型升级(坚持“两创”·关注新时代文艺)

- 戴斌:文旅融合新动能与旅游经济未来方向

- 厉新建:虚拟技术加持,优秀传统文化成旅游消费“宠儿”

- 戴斌:看见古镇的文化遗产,看见旅游的生生不息

- 戴斌:旅游中国 厚植生活——2024年劳动节假日旅游市场特别评论

同程艺龙与优信二手车联合发布春季自驾游消费趋势报告

同程艺龙与优信二手车联合发布春季自驾游消费趋势报告 同程艺龙定于本周四过聆讯 通过IPO募集10亿美元

同程艺龙定于本周四过聆讯 通过IPO募集10亿美元 同程艺龙周四赴港交所聆讯 小程序第一股将诞生

同程艺龙周四赴港交所聆讯 小程序第一股将诞生 同程艺龙赴港上市获批!微信小程序第一股即将诞生?

同程艺龙赴港上市获批!微信小程序第一股即将诞生? OTA受到冲击?新兴公司 InnovaReviews致力官网直订

OTA受到冲击?新兴公司 InnovaReviews致力官网直订 比Priceline还牛? 谷歌旅行估值千亿

比Priceline还牛? 谷歌旅行估值千亿 Expedia预计集团未来收入2/3来自美国以外地区

Expedia预计集团未来收入2/3来自美国以外地区 六人游获批挂牌新三板 预计今年营收同比增长203%

六人游获批挂牌新三板 预计今年营收同比增长203%